Shopify Plus パートナーが勧める定期購買アプリ3つの特徴

Eコマース全体で、定期購買(サブスクリプション)が定着し、導入する事業者が増えてきていますが それは、カナダ発のECプラットフォーム「Shopify」においても同様です。 ひと昔前のShopify定期購買アプリといえば、 […]

ありがたいことに、最近ではデジタルマーケティングやShopifyでの新規ECサイト構築、サイトリニューアルのお問合せが増えてきました。

中でも日本国内だけでなく海外へのビジネス展開を検討される企業様も増える中、そのほとんどがターゲット国をアジアまたはアメリカに設定されていらっしゃる印象があります。

では、アメリカのお隣であるカナダはどうでしょう?

弊社も公式にExpert認定されており、Eコマース用プラットフォームの最大手であるShopifyは、カナダのオタワで開発されその拠点が置かれています。

そのためカナダではShopifyを国をあげてサポートしており、またその生活水準の高さや在住者の国に対する満足度は他の国に比べてトップレベルです。

今回、そんな日本からカナダに向け越境ECを立ち上げたいというお問合せをいただいたことをきっかけに、カナダの配送ルールやTaxについて調査した内容をまとめてみました。

※本記事は政府による公式情報に代わるものではないので、あくまで参考程度にご契約されている税理士さんに詳しく確認されてみてくださいね。

日本からカナダへ荷物(商品)を送る場合、その荷物の価値が$20以上する場合は連邦付加価値税(GST)、州・売上税(PST)、そしてこの2つの税が合体した統一売上税(HST)などを支払う必要があります。

これらは荷物(商品)の送り先よって適用される税の種類が異なります。例えばカナダのブリティッシュ・コロンビア州では州・売上税(PST)だけが適用され、オンタリオ州では統一売上税(HST)が適用されます。さらに言うと州・売上税(PST)が適用される場合は州によってその税率も異なるため、一丸に税がかかる州とそうでない州という基準ではないのです。

カナダ内のほとんどの州は課税対象となりますが、日常生活において必要不可欠なものに対しては、税率が0%または非課税となるため、食品や薬品、医療機器については税は適用されません。

また、中には例え必要不可欠でない商品を送ったとしても課税対象にならない州もあるのです。

お、覚えられない、、、

日本でもそうですが、アメリカでもアメリカ企業のオンラインサイトで物品を購入すると、必ず税金が合計金額に加算されます。

ではカナダの場合はどうでしょう。

カナダでも基本、オンラインにて商品を購入される際は、お住まいの州に適用される税率が加算されます。ここで疑問なのが、ごく稀に税金が加算されないオンラインサイトがあるということです。(最近ではほぼ存在し得ないかと思います)

その場合、どうしても運営しているサイトがちゃんとしてない、または危ない企業なのではないかと思う方もいるかもしれませんが、これはユーザーが支払うべき税金を企業が負担しているからなのです。

もちろん、オンラインでは請求されなかったけど荷物が届いた瞬間に配送業者から請求されたという場合もありますが、このパターンは更に稀ですね。

弊社にてご相談いただいた企業様は、お客様にて税金をお支払いいただくことをご希望であり、かつShopifyでのサイト構築を検討していたため設定画面を確認すると、アメリカの設定内容と大きく異なっておりより複雑な画面だったのでびっくりしました。

設定方法を詳しく確認したところ、カナダではお客様に税金をお支払いいただく場合、カナダの税務当局に登録し(必要な州分)、そこで付与されるTAX IDをShopifyの設定画面で登録する必要があることがわかりました。

お客様から100%税金をお支払いいただく場合、州毎に税率とTAX IDを記入し設定することで、お客様の配送先住所から自動で適性の税金求めるフローがShopifyで可能となります。税が州によって異なるため、ここを自動で請求してくれる設定は越境ECに特価したShopifyならではですよね。

さすがShopifyの誕生地!!

先にもお話しした通り、お客様から税金を徴収する場合はその州の税務当局に登録手続きをし、TAX IDを取得する必要があります。(税務当局に提出するレポート等の対応も必要ですがここでは割愛させていただきます。)

通常カナダでは、課税対象となる商品またはサービスを販売する場合、過去12か月間の間に世界的な収益が3万カナダドルを超える場合はGST/HSTアカウントに登録する必要があります。

そのためカナダでの収益は3万ドルに届かずとも、日本国内での収益が3万カナダドルを超える場合は、税務当局への登録とTax IDの取得が必要となります。

合わせてTax IDは取得するだけではなく、その売上高に対する税金を適切な税務当局に収め、定期報告書を提出する必要もあります。

逆をいうと、売上が指定値を下回っている場合は、税務当局に登録する必要なくお客様から税金の徴収を行え、その税金を徴収したり送金したりする必要もありません。

ご自身の会社がカナダで物品販売を行う場合かつ、お客様から税金を徴収する場合は税務当局への登録が必要が不要か、税理士さんとよく相談されてみてくださいね。

ここでの情報はあくまで参考程度にされてくださいね

設定は至って簡単でした。

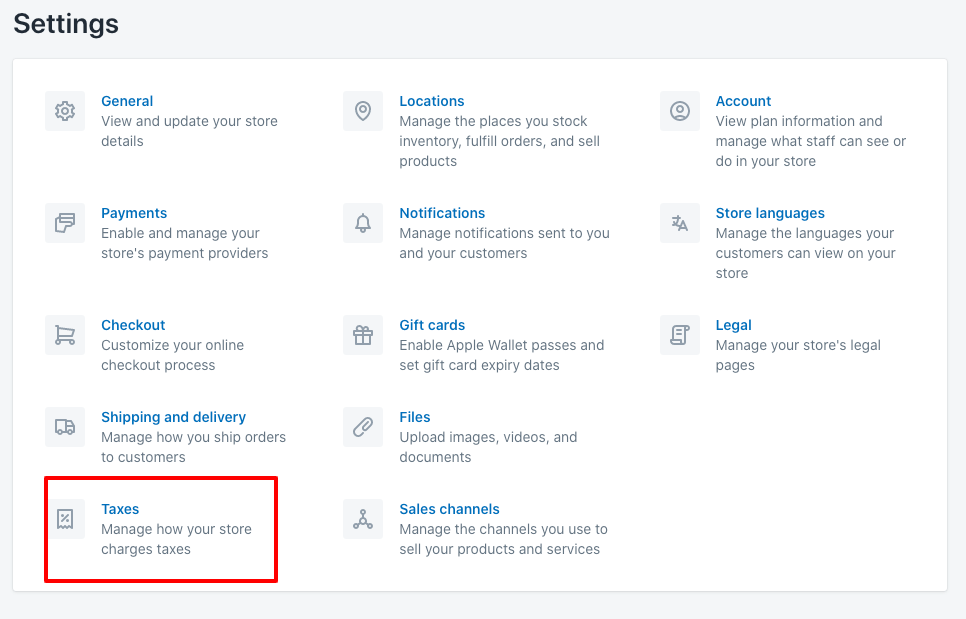

まずShopifyの設定画面より”TAXES(税金)”を選択

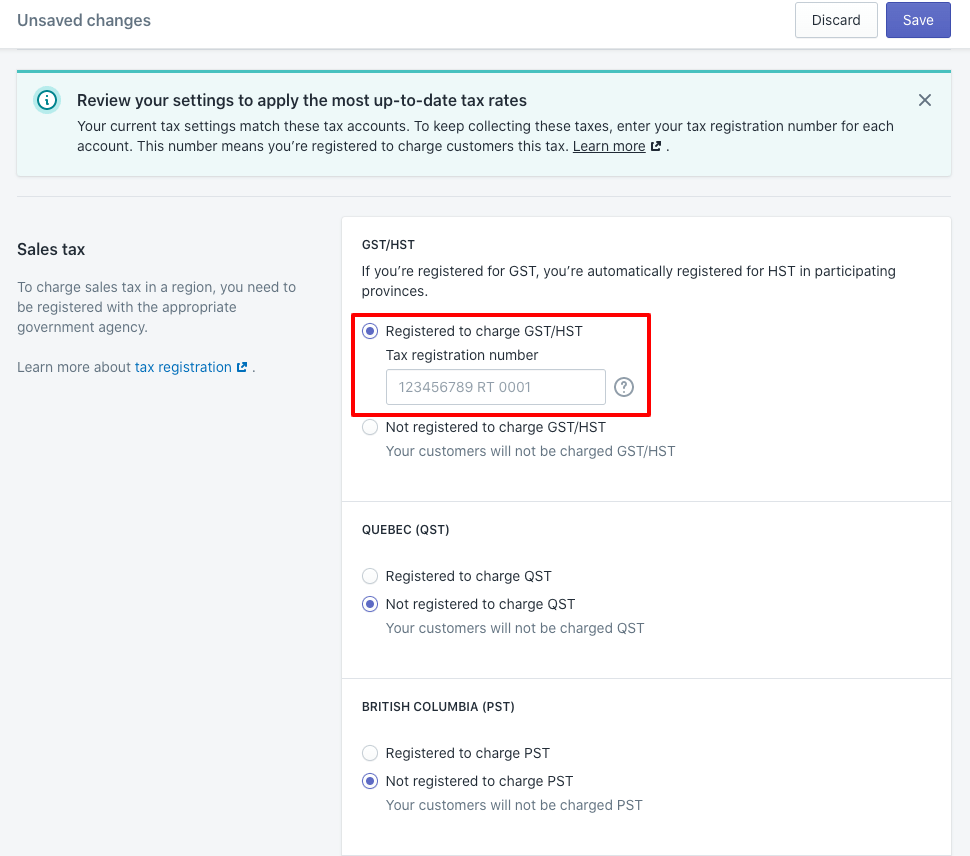

税金を求める地域にカナダを選択し、カナダ税の設定画面にて以下のようにGST・PST、そしてHSTをお客様から求めるか選択できます。

税をお客様から徴収するを選択した場合、Tax IDの記入が求められます。(Tax IDを取得不要な企業の場合、ここは空欄でも設定の保存が可能です)

これにより、Shopifyがお客様の配送住所によって自動で請求を行ってくれます。

複雑。。泣 と思いましたがとっても親切な設定画面!

いかがでしたでしょうか。

難しそうな税金周りのお話、調べてみると中身は意外とシンプルなものでした。

Shopifyでの税金設定も、初見は複雑そうに見受けられましたがその内容はとても親切なもので、一つ一つの州によって税を自動で徴収してくれるのでTax IDを取得し適切なフローを行えれば、カナダでのビジネス展開も現実的ですよね。

今回は、ご相談いただいたクライアント様のご要望によりカナダの税金や関税について調査をしましたが、いずれは他の国についても調査してみたいと思います!

国毎の税金マスター目指そうかな。。

アメリカLA在住。

家族と旅行、美味しいごはんとカリフォルニアの暖かい気候を糧にするウェブデザイナー。